経営ハンドブック

債権管理・回収の知識と手法

取引先の倒産余波に備えておく

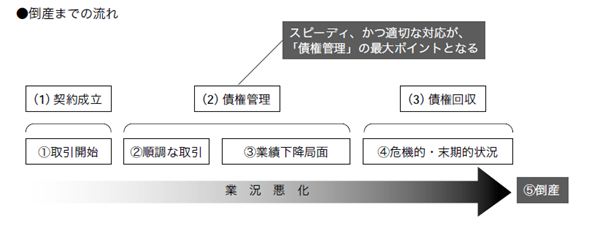

自社の業績は問題がなくても、取引先が倒産してしまい、計画していた入金が行われず、急遽、経営者が資金繰りに奔走する。最悪の場合は、連鎖倒産に巻き込まれる。こんな事態がいつ起こるか、分からない。商談が成立しても、安心はできない。代金が手元に入って初めて「売り上げた」と言える。

そこで、企業は思わぬ取引先の倒産に、資金面で備えておかなければならない。また、取引額の増減や入金状況、取引先の経営状態の変化などを注意深く観察しておく。場合によっては取引を中止するなど、適切な処置が必要になってくる。

取引先倒産の悪影響を抑えるポイント

- 資金面で手当てを打っておく

- 取引実態を把握し、変化を見逃さない

- 取引先ごとに与信限度額を設定する

1.資金面で手当てを打っておく

取引先の倒産で資金繰りに窮する事態を防ぐために、「経営セーフティ共済(中小企業倒産防止共済制度)」がある。掛金は毎月5,000円~20万円の範囲で自由に選択でき、取引先の倒産で回収困難な売掛債権が生じたときに8,000万円を上限に無利子で貸付を受けられる。返済期間は5~7年だ

加入申し込みについては、商工会や商工会議所、金融機関に相談すればいい。

2.取引実態を把握し、変化を見逃さない

普段からの得意先との関係も、代金未回収を防ぐ大事な観点だ。基本は、得意先を分散化すること。売り上げの大半を特定の得意先に頼ってしまうと、そこが倒産したときに売り上げを一気に失ってしまうことになる。

得意先の変化にも注意しよう。経営者が不在がちになる、役員や経理が退職した、支払い条件の見直しを迫られた、支払い遅延が起きている、資産を売却した……。こうした予兆があったら、電話や訪問によって状況を把握すると同時に、その会社と取引している企業や信用調査会社などと情報交換するように努める。場合によっては、商品の出荷停止といった措置を講じる。

予兆に気づくためには、得意先との接触回数が多い営業担当者がどれだけの与信マインドを持って得意先に接しているかが重要になる。まずは営業担当者が普段の営業活動で注意すべきチェックリストを作成する。帝国データバンクの「危ない会社のチェックリスト」が参考になるだろう。新規取引を始めたり、既存取引先での信用を確認したりする際に、営業担当者が会社のどこを見ればいいかをまとめている。取引先の変調に対する目を養うことにつながるはずだ。

3.取引先ごとに与信限度額を設定する

取引先に対して売上債権の支払いを一定期間猶予することを、「信用を与える(与信)」と表現する。売り上げを伸ばしていく過程で増えていく売上債権や与信金額による焦げ付き発生などのリスクを抑える取り組みを「与信管理」という。これは、取引先の経営状態(倒産可能性)に応じて、取引の可否や取引の規模を決めるという手法だ。

取引先が倒産した場合、自社の被る主な経済的損失は、売掛金や受取手形などの売上債権の金額分となる。この残高をコントロールすることが与信管理の狙いだ。具体的には、倒産の可能性が低い取引先に対しては売上債権残高の上限として許される信用枠(=与信限度)を大きく取り、逆に可能性が高い取引先に対しては与信限度を小さくする。

与信限度額は取引の内容、取引先の信用状況、これまでの取引実績、自社の貸し倒れ負担能力などを総合的に勘案して決める。決めるに当たって留意すべき点は、大きく2つある。

1つは、取引の内容、取引の種類や性格によってリスクの程度を勘案する。取引先が扱い慣れていない商品の取引は、不慣れからくる納品の間違いや遅れが起きたり、場合によっては資金繰り目的の金融取引の疑いがあったりする。リスクの大きい取引と見なし、厳しい検討が必要だ。回収期間の長い取引も、回収リスクが高まる。

もう1つは、貸し倒れ負担能力を考慮することだ。貸し倒れ許容額は、会社の収益力が高いほど、余裕資金が多いほど、その額が大きくなる。与信管理体制を初めて立ち上げる場合、この与信限度額の設定も1つの壁になるだろう。自社に合った算出計算方法や適切な金額を見つけるには、試行錯誤を繰り返すことになる。