起業マニュアル

損益計画の書き方

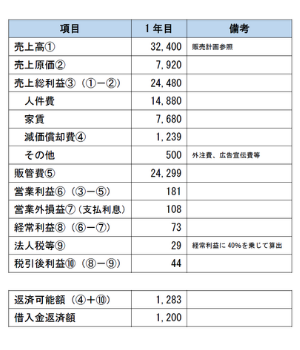

損益計画は、計画する事業に取り組むと、売上高がどのくらいあがり、利益がどのくらい稼げるのかを計画するものです。金融機関に融資の依頼をするときも、担当者が最初に目が行くのが、損益計画です。

ここでは、事業計画書の損益計画のフォーマットを参考にしつつ、記載ポイントを確認していきます。

損益計画の考え方

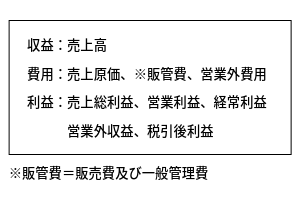

損益計画では、売上高から税引後利益までを計画していくことになりますが、その構成は、大きくは収益と費用、その差額である利益で構成されています。

それぞれの利益は、次のような算式で考えることができます。

- 売上高-売上原価=売上総利益

- 売上高-売上原価-販管費=営業利益

- 売上高-売上原価-販管費-※営業外損益=経常利益

- 売上高-売上原価-販管費-※営業外損益-法人税等=税引後利益

- ※営業外損益は、ここでは損失を想定し、マイナスをつけていますが、収益がでた場合はプラスの符号をつけます。

損益計画の記載ポイント

損益計画を構成する項目について、記載のポイントを見ていきましょう。

- 売上高は、検討済みの販売計画から、数値を転記します。

- 売上原価は、売上をあげるために直接かかった費用です。具体的には商品をつくるための費用、あるいは販売する商品を仕入るためにかかる費用などです。

起業時に詳細の試算が難しい場合には、同じ業界の平均的な売上原価率(売上原価÷売上)の指標を参考にするのも一つの方法です。

日本政策金融公庫のHP小企業の経営指標調査などで確認ができます。

すでに算出してある売上高に売上原価率を乗じて、売上原価を試算してみましょう。

- 売上総利益は、売上高から売上原価を差し引いた利益です。粗利と呼ばれ、文字通り大雑把な利益のことですが、すべての利益の源泉になります。

- 販管費には、様々な経費が含まれます。人件費、家賃、減価償却費などがあげられます。営業活動や管理活動にかかった費用であり、販売費及び一般管理費と呼ばれるものです。

人件費は、人員計画で算出した数値を転記します。法人であれば役員報酬を含めますが、個人事業の場合は、事業主の分は含めません。

家賃は、賃貸契約前であれば、予定する地域の家賃相場を把握して、既に契約しているのであれば、月家賃から年間の費用を試算します。保証料や更新費用が見込まれる場合は、それも含めて算出してください。その他にも広告宣伝費、外注費など必要に応じて見積もりを記載します。

ここで注意が必要なのは、減価償却費です。減価償却費は、設備などの固定資産を購入したときに、購入年度に一括して費用とするのではなく、利用に耐えられる年数(法廷耐用年数:法律で耐えられる期間が示されています)にわったって期間配分する費用です。

そのため、期間中は毎年費用として計上しますが、その分のお金は出ていません。計画書のフォーマットの損益計画をみていただき返済可能額の算式が、「減価償却費+税引後利益」となっているのはこのような理由からです。

- 営業利益は、売上高から売上原価、販管費を差し引いた数値を記載します。

- 営業外損益は、本業以外での収益や費用を記載します。起業時の費用としては金融機関から借入れしたときに発生する支払利息などが該当します。支払利息の額は、予定する借入額と返済予定額、返済利率から試算するとよいでしょう。

例えば、借入金の期首残高が200万円で期中に100万円を返済して、期末残高が100万円、返済利率が1.5%とすると、支払利息の予算額は、簡易的に(200万円+100万円)÷2×1.5%=2.25万円と積算することが出来ます。 - 経常利益は、売上高から売上原価、販管費を差し引き、営業外損益を加算あるいは減算した数値を記載します。

- 税引後利益は、売上高から売上原価、販管費、営業外損益の加算あるいは減算さらに法人税等を差し引いた数値を記載します。

法人税等は、国税である法人税と地方税である法人住民税、法人事業税の金額です。ここでは法人税等の額を簡易的に経常利益に40%を乗じて算出しています。

個人事業での起業の場合は、法人税はかかりませんが、国税として所得税、地方税として、個人住民税と個人事業税が、かかります。

返済額可能額は、簡易的に減価償却費+税引後利益の額を記載します。

借入金返済額は、毎年の返済予定額を記載します。

損益計画フォーマット