事業承継・事業再生

事業承継円滑化のための税制措置

2025年12月内容改訂

中小企業・小規模事業者は、日本の雇用を支える重要な役割を担っています。こうした企業が円滑に事業承継を進められるよう、国はさまざまな税制措置を設けています。主な制度は次のとおりです。

(1)事業承継税制(法人版)

1.一般措置(従来の事業承継税制)

2.特例措置(特例事業承継税制)

(2)事業承継税制(個人版)

3.個人版事業承継税制

(3)贈与・相続を円滑にする税制

4.相続時精算課税制度

(4)相続により取得した非上場株式を発行会社に譲渡した場合の課税の特例

5.譲渡対価全額を譲渡所得の収入金額とする特例(みなし配当課税の特例)

6.相続財産を譲渡した場合の取得費加算の特例

(5)事業用資産(不動産)に関する特例

7.小規模宅地等の特例

事業承継税制(法人版)

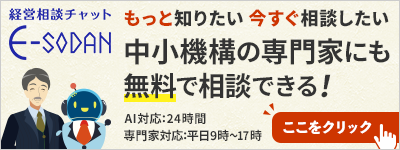

中小企業の事業承継を促すことを目的として、国は平成30年度税制改正で、10年間限定の新しい事業承継税制を措置しました。事業承継税制とは、現経営者が後継者に自社株を相続または贈与により承継する場合に、一定の要件を満たすときには、事業承継時の税負担が猶予または免除される制度です。

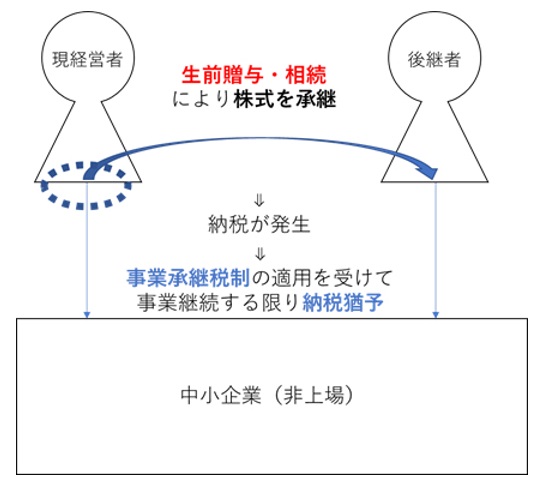

法人版事業承継税制には、一般措置(従来の事業承継税制)と特例措置(平成30年度税制改正により新設された事業承継税制)の2つがあります。主な相違点は次のとおりです。

特例措置を受けることで、令和9年12月31日までの贈与等による株式承継について税負担が実質ゼロとなります。

特例措置を受けるためには、平成30年4月1日から令和8年3月31日までの間に特例承継計画書を提出する必要があります。適用を受ける可能性が少しでもあるならば、念のため計画書を提出しておくのもひとつの方法です。

事業承継税制には、その他に細かい要件が数多くあります。また、要件を満たさなくなった場合、猶予された税額の納税が必要となることもあります。さらに、特例措置は10年の期間限定の制度ですので、いずれ一般措置に戻る可能性があることも頭に入れておかなければなりません。事業承継税制の適用を検討するにあたっては、必ず税理士等の専門家に相談されることをおすすめします。

事業承継税制(個人版)

個人版の事業承継税制は、平成31年1月1日から令和10年12月31日までの時限措置です。個人事業者が事業承継を行う際の税負担が全額(100%)納税猶予されます。以下のような事業用資産の相続・贈与が対象となります。

- 土地等・建物(土地は400平方メートル、建物は床面積800平方メートルまで)

- 機械・器具備品

- 車両・運搬具

- 生物(乳牛等、果樹等)

- 無形固定資産(特許権等)

本制度も、あらかじめ(令和8年3月31日までに)「個人事業承継計画」を都道府県に提出しておく必要があります。また、先代事業者からの相続等により取得した宅地等について小規模宅地等の特例の適用を受ける者がいる場合には、一定の制限がある点に注意が必要です。

相続時精算課税制度

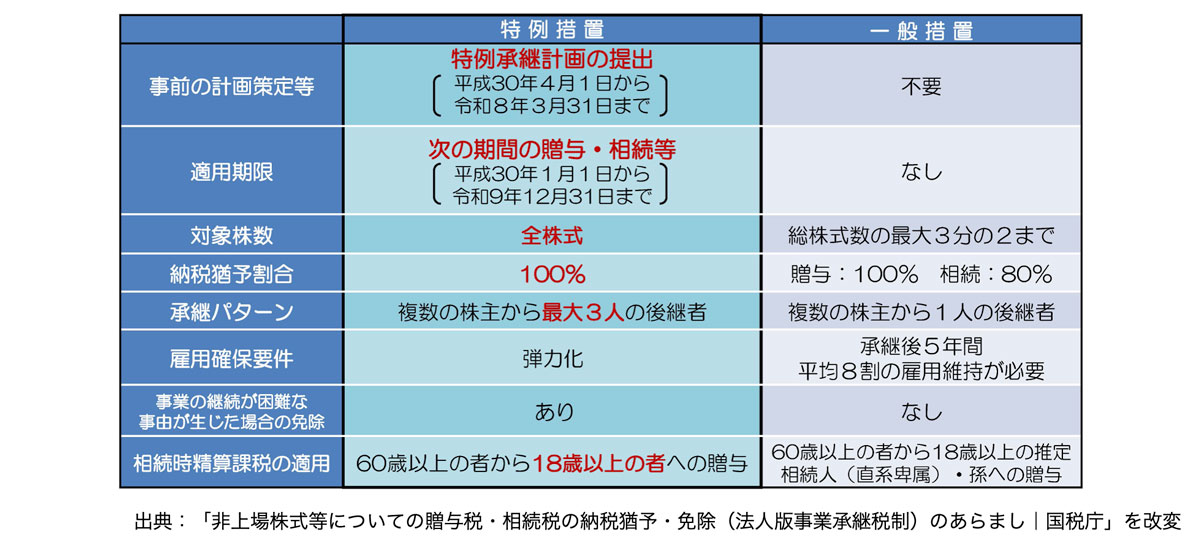

相続時精算課税制度とは、生前に財産を贈与する際に税金をいったん支払い、相続が発生したときに相続税でまとめて精算する制度です。

財産の贈与を受ける人(受贈者)は、贈与を受けたときに贈与税を納めますが、贈与者が亡くなった際に、贈与時の財産の価額と他の相続財産を合算して相続税額を計算し、すでに支払った贈与税相当額を差し引きます。このように、贈与時に仮に納めておいた税金を相続時に精算するため、「精算課税」と呼ばれます。

この制度には、非課税枠が2,500万円あり(限度額まで複数回使用可能)、それを超える部分の金額については、一律20%の税率で贈与税が課されます。なお、令和6年1月1日以降の贈与から、相続時精算課税制度に年間110万円の基礎控除が新設されました。これにより、基礎控除の範囲内の贈与は相続財産に加算されず、申告も不要となります(初年度の届出は必要)。

適用を受けるための要件は次のとおりです。

この制度を選択すると、それ以降の贈与はすべて、相続時精算課税制度が適用されます。適用を一度選択すると後戻りはできませんので、選択する際には慎重な検討が必要です。

相続により取得した非上場株式を発行会社に譲渡した場合の課税の特例

相続時の納税資金を確保するため、相続人が相続した非上場株式を発行会社に譲渡するケースがあります。このような場合、相続等により財産を取得して相続税の課税を受けた個人が、相続開始日翌日から相続税申告期限の翌日以後3年以内に、相続税の課税対象となった非上場株式を発行会社に譲渡すると、次の2つの特例が適用されます。

(1)譲渡対価全額を譲渡所得の収入金額とする特例(みなし配当課税の特例)

通常、相続で取得した自社株式を発行会社に譲渡すると、その対価の一部は「みなし配当」として扱われ、最高約55%の高い税率が適用されます。

しかし、相続開始日の翌日から相続税申告期限の翌日以後3年以内に譲渡する等、一定の要件を満たせば、みなし配当課税ではなく、税率が約20%の譲渡所得課税(分離課税)が適用されます。これにより、税負担を大きく抑えることができます。

(2)相続税額を取得費に加算する特例(取得費加算の特例)

相続人が相続により取得した土地、建物、株式等を、相続開始日の翌日から相続税申告期限の翌日以後3年以内に譲渡した場合、相続税を取得のために支払った経費として譲渡益から引くことができるため、一般の譲渡よりも税負担が少なくなります。

これら(1)と(2)の両方の制度を活用すると、後継者以外の相続人が自社株式を取得した場合でも、会社に株式を買い取ってもらうことで、税負担を軽減することが可能となります。

小規模宅地等の特例

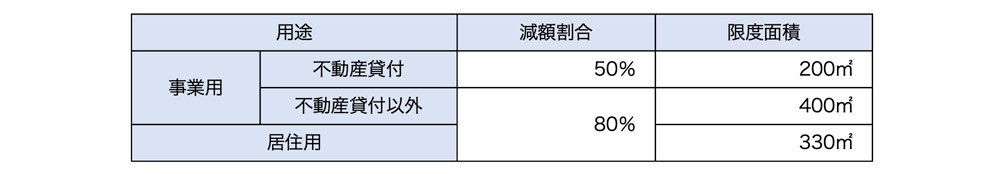

小規模宅地等の特例とは、相続等により取得した土地の評価額を、最大80%減額することができる制度です。下表のように、土地の用途により減額割合や限度面積が異なります。

※事業用と居住用の両方の土地を持っていた場合は、両方について特例の適用を受けることができますが、不動産貸付用の土地がある場合には、一定の調整計算が必要です。

まとめ

- 中小企業・小規模事業者の事業承継は、いまや国が最優先で取り組むべき課題であり、事業承継の際に使える税制措置が数多く準備されている

- 事業承継税制は、現経営者が後継者に自社株を贈与等により承継する際、一定の要件を満たせば承継時の税負担が猶予もしくは免除される制度

- 新事業承継税制の適用を受けることで、実質ゼロの税負担で10年以内の贈与等による株式承継が可能

- 新事業承継税制の適用を受けるためには、平成30年4月1日から令和8年3月31日までの間に特例承継計画書を提出する必要がある

- 相続時精算課税制度とは、贈与時に一律20%の税率(非課税枠が2,500万円あり)で贈与税を支払い、相続時に相続税で精算する課税制度。60歳以上の父母または祖父母から18歳以上の子や孫への贈与が対象

- 相続により取得した非上場株式を、3年以内にその非上場株式を発行した会社に譲渡した場合の課税の特例には、みなし配当と取得費加算の2つがあり、税負担が軽減される

- 小規模宅地等の特例は、相続等により取得した土地の評価額が最大8割減額される相続税法の規定

- 個人版事業承継税制は、事業用資産の相続・贈与に対する税負担が猶予される制度