中小タスクが行く!

第14回:いざという時の融資手段編

2019年 8月 5日

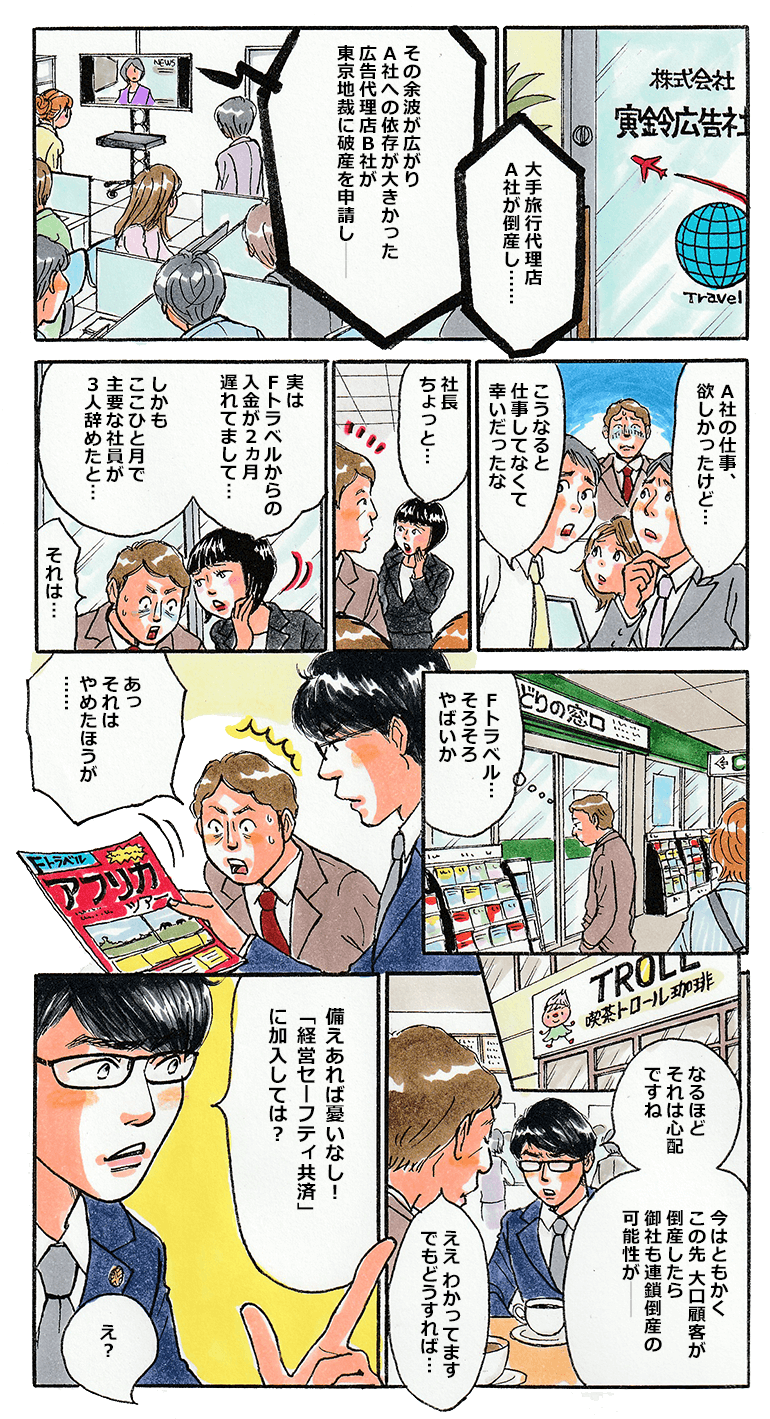

取引先が倒産!?

いざという時の融資手段を知っておこう!

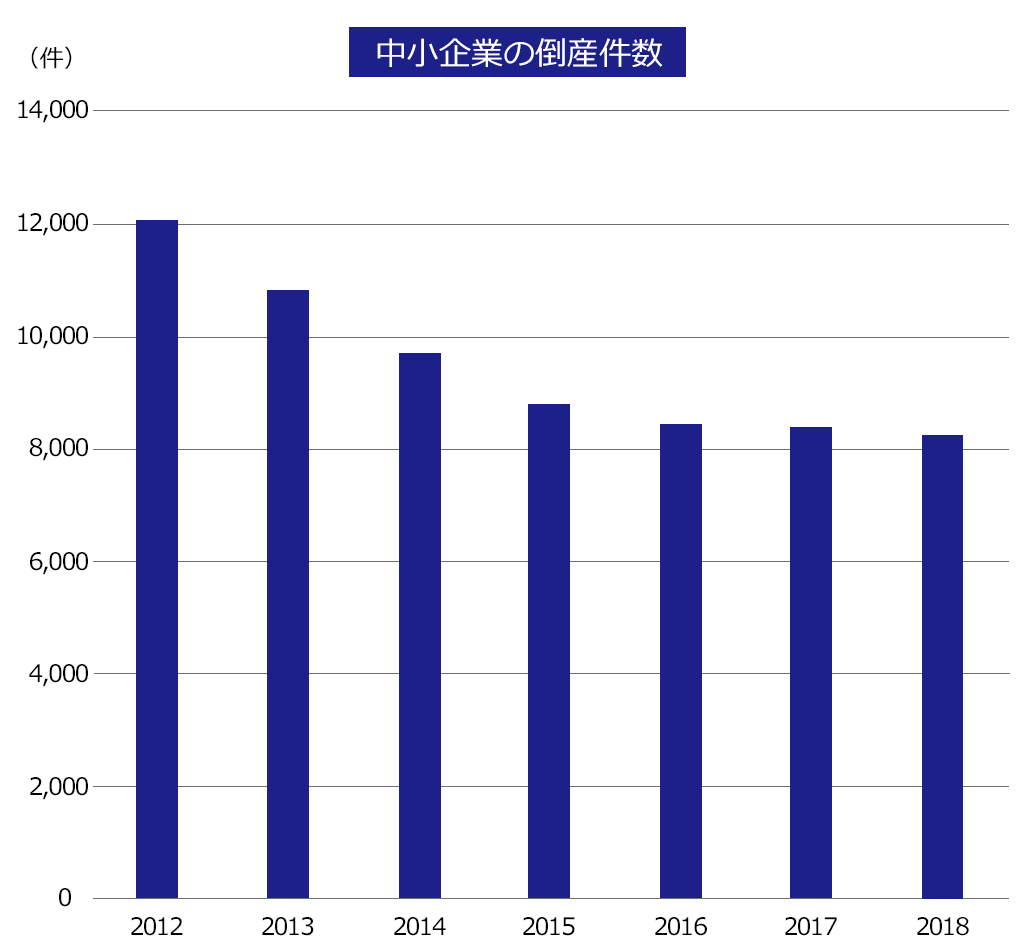

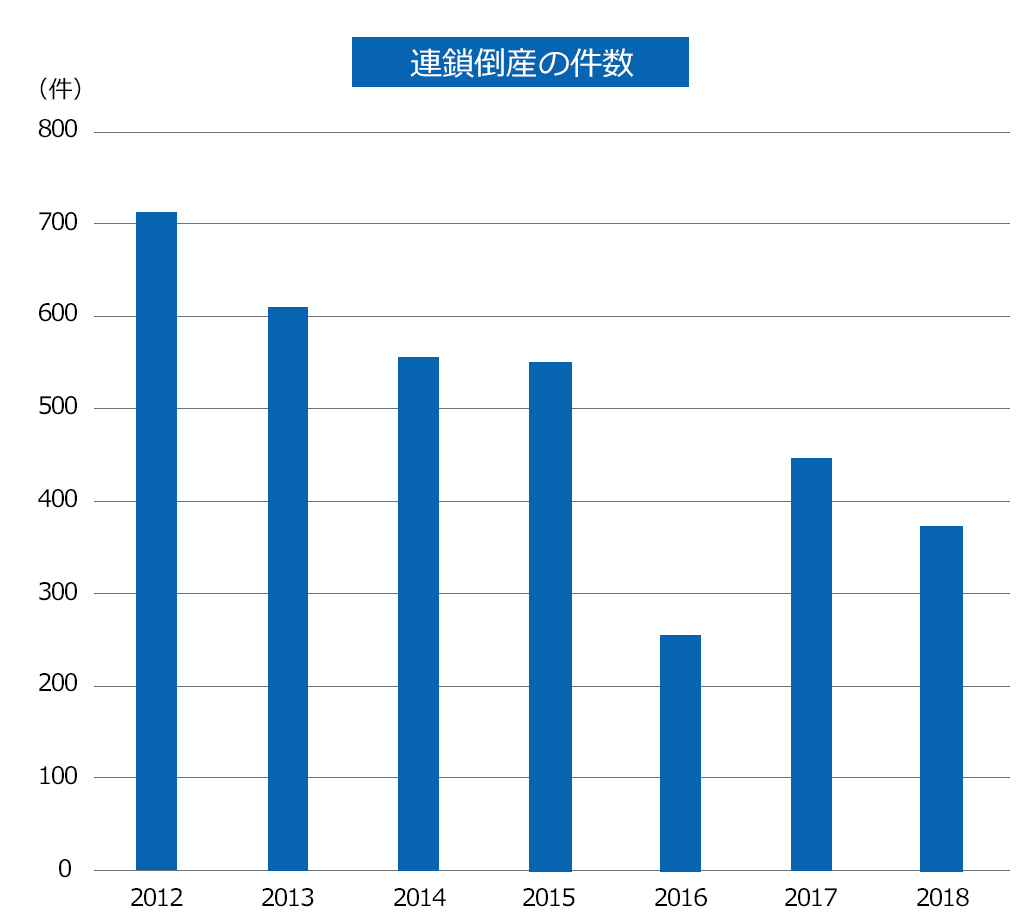

連鎖倒産は減少しているが......

2018年の日本経済は引き続き緩やかな回復基調にあり、中小企業の経営利益は過去最高水準となりました。倒産件数も減少を続け、好景気の象徴であるバブル期と同水準まで下がっています。これに伴い、親会社や取引先の倒産のあおりで経営に行き詰って倒産する連鎖倒産の件数も減少傾向にあります。

とはいえ、事業を継続する上で、いざというときの融資手段を知っておくことは絶対に必要なこと。世の中には様々な融資手段がありますが、中でも中小企業の事業者に知っておいてもらいたい手段の一つが「経営セーフティ共済」です!

「経営セーフティ共済」で連鎖倒産に備えよう!

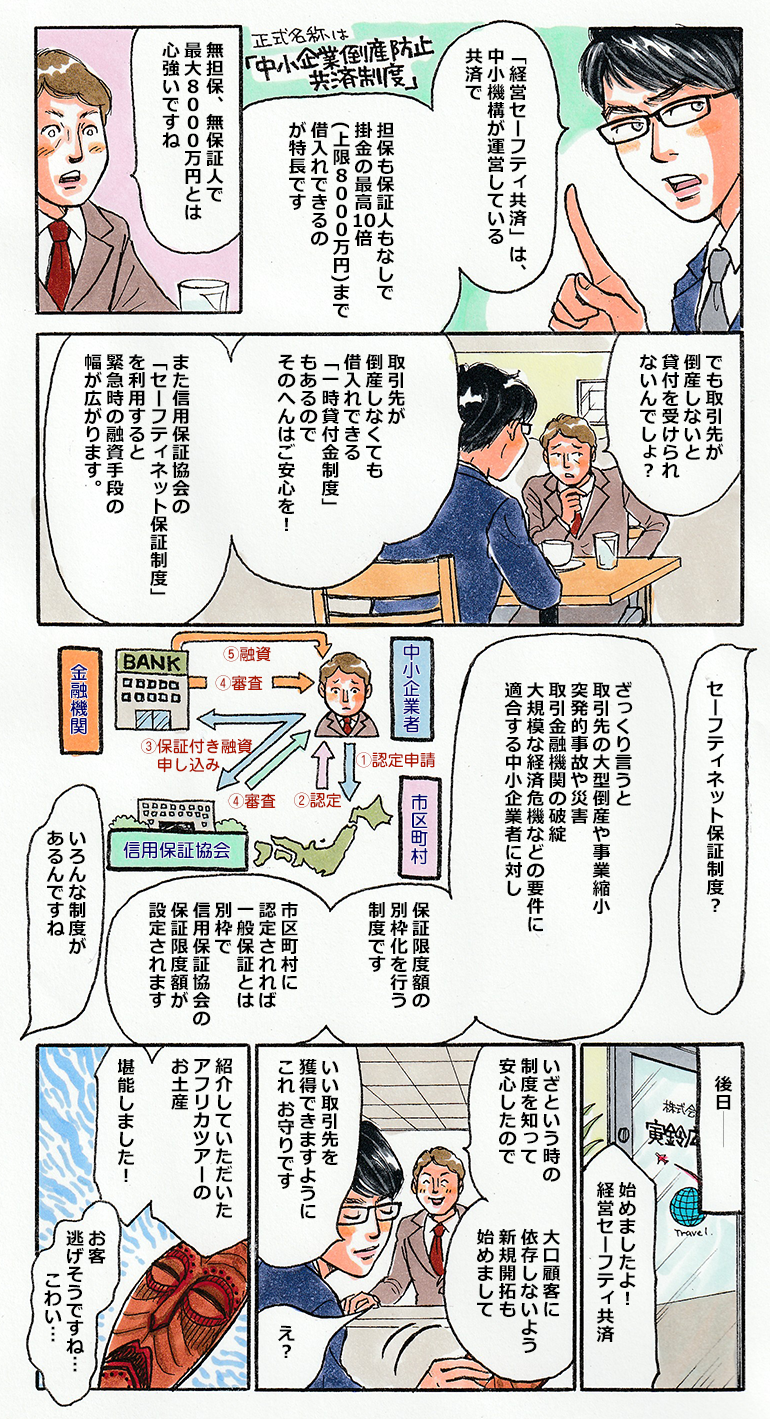

「経営セーフティ共済」は、中小企業倒産防止共済法に基づく共済制度で、取引先事業者が倒産した際に、中小企業が連鎖倒産や経営難に陥ることを防ぐための共済制度。正式名称は「中小企業倒産防止共済制度」と言います。

自社の経営が健全でも、「取引先の倒産」という事態はいつ起こるかわかりません。そのときの備えとなるように、中小企業の相互救済のための仕組みとして作られました。

この「経営セーフティ共済」には、以下のような4つの頼もしいメリットがあります。

メリット1 無担保・無保証人で、掛金の10倍まで借入れ可能

共済金の借入れは、無担保・無保証人で受けられます。共済金貸付額の上限は「回収困難となった売掛金債権等の額」か「納付された掛金総額の10倍(最高8,000万円)」の、いずれか少ないほうの金額となります。

メリット2 取引先が倒産後、すぐに借入れできる

取引先の事業者が倒産し、売掛金などの回収が困難になったときは、その事業者との取引の確認が済み次第、すぐに借入れることができます。

メリット3 掛金の税制優遇で高い節税効果

掛金月額は5,000円~20万円まで5,000円単位で自由に選べ、増額・減額できます(ただし、減額には一定の要件が必要です)。また確定申告の際、掛金を損金(法人の場合)、または必要経費(個人事業主の場合)に算入できるので、節税効果があります。

メリット4 解約手当金が受けとれる

共済契約を解約された場合は、解約手当金を受け取れます。自己都合の解約であっても、掛金を12か月以上納めていれば掛金総額の8割以上が戻り、40か月以上納めていれば、掛金全額が戻ります(12か月未満は掛け捨てとなります)。

いかがでしょう? かなり頼もしいメリットではないでしょうか。取引先の倒産の煽りを受けやすい中小企業や個人事業主にとって、こうした制度のメリットを知り、積極的に活用することが、自社の力を蓄えることに繋がるはずです。

ただし、「経営セーフティ共済」の共済金の借入れが受けられるのは、取引先に以下の倒産の事態が生じた場合です。取引先の「夜逃げ」等は該当せず、共済金の借入れは受けられないので、この点は注意が必要です!

共済金の借入れが受けられる取引先の倒産の事態

- 法的整理

- 取引停止処分

- でんさいネットの取引停止処分

- 私的整理

- 災害による不渡り

- 災害によるでんさいの支払不能

- 特定非常災害による支払不能

取引先が倒産していなくても、借入れできる

さて、再び「経営セーフティ共済」についての説明です。この共済に加入すると、取引先事業者が倒産して売掛金債権等の回収が困難となった場合に、共済金の借入れができます。

さらにうれしいことに、取引先事業者が倒産していなくても、共済契約者の方が臨時に事業資金を必要とする場合に「一時貸付金」として、掛金納付月数に応じて最大で解約手当金の95%相当額を借入れることができます(掛金納付月数により借入限度額は変動。例えば、40か月以上納付した場合の借入限度額は、掛金総額×95%×95%。ただし、掛金納付額が800万円の場合は、760万円)。

いざというときのために、この制度の存在をぜひ頭に入れておいてください!

「セーフティネット保証制度」で資金調達を円滑に!

そしてもう一つ、覚えておいていただきたいのが「セーフティネット保証制度」です。

これは、特定の外部環境の変化に見舞われて経営の安定に支障をきたしている中小企業者が、市区町村の認定を受けることで、信用保証協会に一般保証とは別枠の保証限度額を設定してもらえる制度です。保証限度額の別枠化により、信用保証協会保証付き融資を限度額いっぱい借り入れている場合でも、追加融資を円滑に受けることができます。

この制度を利用できるのは、次のいずれかに該当し、事業所の所在地を管轄する市区町村の認定を受けた中小企業者です。

「セーフティネット保証制度」を利用できる中小企業者

- 大型倒産の発生により影響を受けている

- 取引先企業のリストラ等の事業活動の制限により影響を受けている

- 特定地域の災害等により影響を受けている特定業種を営む

- 特定地域の災害等により影響を受けている

- 全国的に業況が悪化している業種を営む

- 金融機関の破綻により資金繰りが悪化している

- 金融機関の合理化(支店の削減等)により借入が減少している

- 整理回収機構または産業再生機構に貸付債権が譲渡された再生可能な中小企業

同保証内「危機関連保証制度」を利用できる中小企業者

また、国内外の金融秩序の混乱などにより、リーマンショックや東日本大震災時と同程度の短期かつ急速な景気悪化が発生した場合に利用できます。こちらは、以下の条件の両方を満たす中小企業者が対象となります。

- 金融取引に支障を来しており、金融取引の正常化を図るために資金調達を必要としている。

- 国が定める認定案件に起因して、原則として、最近1か月間の売上高等が前年同月比で15%以上減少しており、かつ、その後2か月間を含む3か月間の売上高等が前年同期比で15%以上減少することが見込まれる。

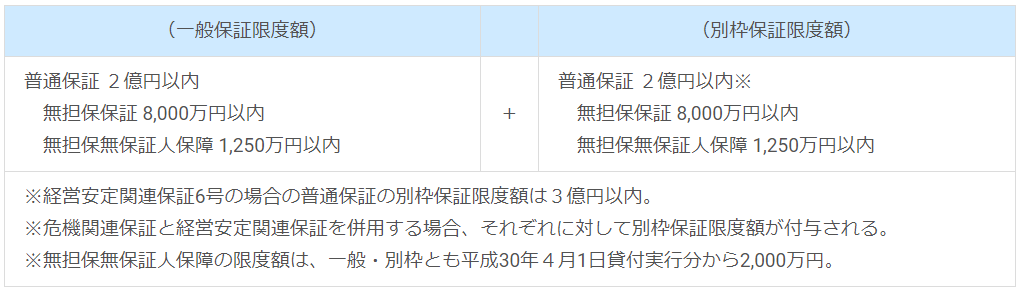

上記の条件を満たし、市区町村の認定を受けた中小企業者は、一般の保証限度枠とは別枠の以下の保証限度枠が利用できます。

【 セーフティネット保証制度の保証限度額 】

制度の対象となる中小企業者が、別枠の保証付き融資を受けるためには、市区町村が発行する認定書が必要になります。セーフティネット保証の申し込みについては、事業所の所在地の商工担当課等の窓口に確認しましょう。

小規模業者限定!「マル経融資」とは?

ここまでは、中小企業者への融資手段をご紹介してきましたが、次にご紹介する「マル経融資」は小規模事業者限定の融資制度です。

「マル経融資」の正式名称は、「小規模事業者経営改善資金融資制度」。商工会議所または商工会において経営指導(原則6ヶ月以上)を受けた小規模事業者に対し、無担保・無保証人で、日本政策金融公庫(沖縄県は沖縄振興開発金融公庫)が融資を行う制度です。

「マル経融資」を利用できる事業者

- 常時使用する従業員が20人(商業またはサービス業(宿泊業および娯楽業を除く)に属する事業を主たる事業として営む方については5人)以下の法人・個人事業主

- 最近1年以上、商工会議所もしくは商工会地区内で事業を行っている

- 商工会議所もしくは商工会の経営・金融に関する指導を原則6ヵ月以上受けており、事業改善に取り組んでいる

- 税金(所得税、法人税、事業税、都道府県民税等)を完納している

- 日本政策金融公庫の非対象業種等に属していない業種の事業を営んでいる

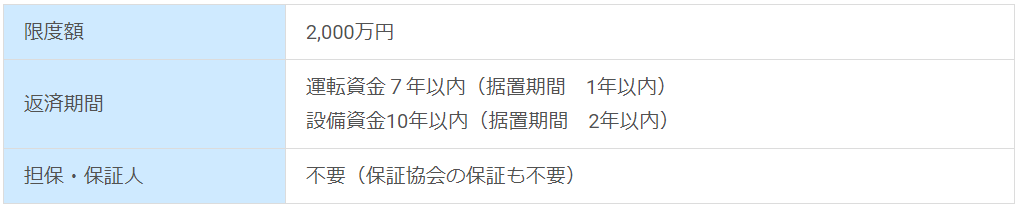

【 マル経融資の融資条件 】

最寄りの商工会議所や商工会で詳しい説明を受けられるので、小規模事業者は積極的に制度の活用を検討するとよいでしょう。

今回は日本全国共通の制度をご紹介しましたが、市区町村によっては、国の制度をさらに補完する融資制度を設けている自治体もあります。

"もしも"に備えて、融資制度を一度確認しておきましょう

興味がある方は、企業の本店(個人事業主は主たる事業所)所在地の市区町村の商工担当課に問合わせて、利用できる融資制度を確認し、活用しましょう。備えあれば、憂いなし。「もしも」の事態に備えておけば、いざという時の救いになるはずです!