中小企業の税金と会計

「生産性向上設備投資促進税制」から「中小企業経営強化税制」へ

最終更新日:2018年5月31日

ここ数年、非常に利用度の高かった「生産性向上設備投資促進税制」制度が平成29年3月31日をもって廃止され、新しく「中小企業経営強化税制」として生まれ変わりました。生産性向上設備投資促進税制と似ているようですが、異なる点もあり、使い勝手が少々悪くなったという話も聞きます。

似て非なる「中小企業経営強化税制」の制度について、その内容についてみていきましょう。

1. 概要

青色申告書を提出する中小企業者等が、平成29年4月1日から平成31年3月31日までの間に、中小企業等経営強化法の認定を受けた経営力向上計画に基づき、対象設備を取得し、その指定する事業に使用した場合に、即時償却又は7%税額控除(資本金3,000万円以下もしくは個人事業主は10%)を受けることができる制度です。

※中小企業者等とは、以下の法人等をいいます。

- 資本金もしくは出資金の額が1億円以下の法人

- 常時使用する従業員数が1,000人以下の個人事業主

- 資本金もしくは出資金を有しない法人のうち常時使用する従業員数が1,000人以下の法人

- 協同組合等(中小企業等経営強化法第2条第2項に規定する「中小企業者等」に該当するものに限る)

ただし、次の法人は、たとえ資本金が1億円以下でも中小企業者とはなりません。

(イ)同一の大規模法人(資本金もしくは出資金の額が1億円超の法人又は資本金もしくは出資金を有しない法人のうち、常時使用する従業員数が1,000人超の法人)から2分の1以上の出資を受ける法人

(ロ)2以上の大規模法人から3分の2以上の出資を受ける法人

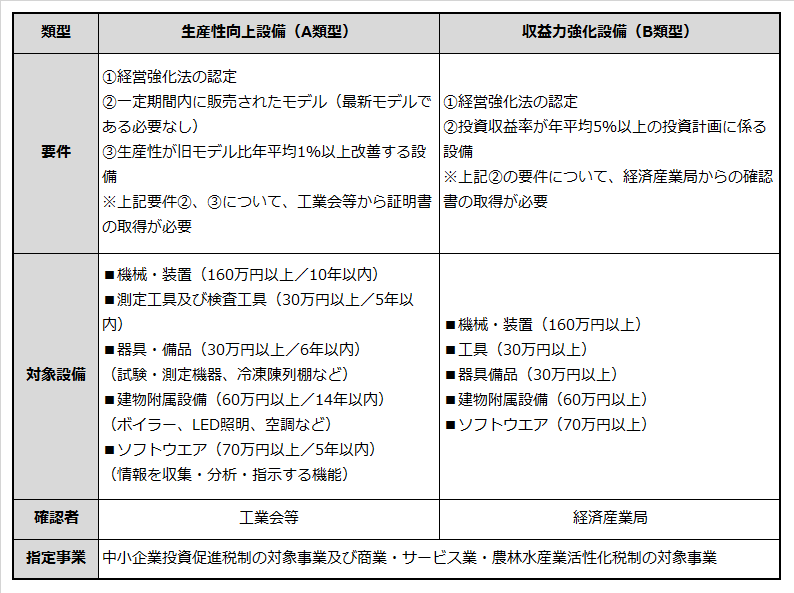

2. 対象設備等

- ※事業の用に供される設備が対象です。事務用器具備品、本店・寄宿舎等に係る建物附属設備等は対象外。

- ※中古資産・貸付資産でないこと、国内への投資であることも要件です。

- ※電気業、水道業、鉄道業、航空運輸業、銀行業、娯楽業(映画業を除く)等は対象になりません。生産性向上設備投資促進税制のときには、利用度の高かった太陽光発電の電気業は除かれています。

3. 手続き

「生産性向上設備投資促進税制」のA類型は、工業会等の証明書の取得をすれば、即時償却等が出来ましたが、「中小企業経営強化税制」では、A類型も経営力向上計画の認定が必要になっています。

また、A類型・B類型ともに、設備の取得前に計画の認定を受ける必要があります。

原則・・・経営力向上計画の認定を受けてから設備を取得すること

- ※B類型の場合、確認書の発行申請は、設備取得前に必ず行う必要があります。

- ※設備取得前に経営力向上計画を申請するのが原則ですが、設備を取得後に経営力向上計画を申請する場合には、設備取得日から60日以内に経営力向上計画が受理されなければなりません。

- ※税制の特例を受けるためには、事業年度内に認定を受けなければなりません。

4. 固定資産税の特例について

中小企業等経営強化法に基づく税制措置には、他に、固定資産税の特例があります。 固定資産税が3年間半分になるというものです。

(1)概要

中小企業等経営強化法に基づく税制措置には、他に、固定資産税の特例があります。 固定資産税が3年間半分になるというものです。

※中小企業者等とは、上記の「中小企業経営強化税制」での中小企業者とほぼ同じですが、(4)協同組合等は除かれます。

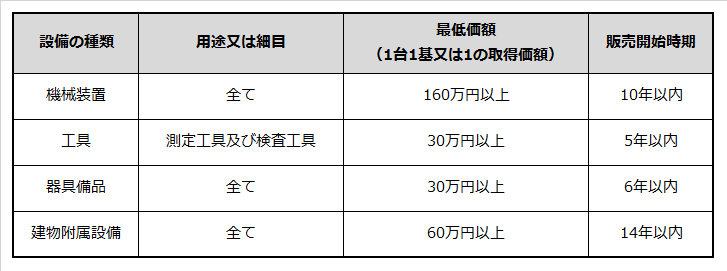

(2)対象設備

- ※工具・器具備品・建物附属設備については、一部の地域において対象業種に限定あります。

- ※建物附属設備については、償却資産として課税されるものに限ります。

(3)経営力向上設備等の要件

- 一定期間内に販売されたモデル(最新モデルである必要はありません)であること

※中古資産は対象外です。 - 経営力の向上に資するものの指標(生産効率、エネルギー効率、精度など)が旧モデルと比較して年平均1%以上向上している設備であること

上記の要件(1)、(2)については、工業会の証明書を取得する必要があります。

そして、上記の「中小企業経営強化税制」同様、経営力向上計画の認定を受ける必要があります。

(4)対象地域・対象業種について

平成29年税制改正により新たに追加された測定工具及び検査工具、器具備品、建物附属設備については、一部の地域において対象業種が限定されています。なお、機械装置については、全国・全業種対象です。

当該設備の所在地が、以下の7都府県に該当する場合には地域別の業種リストを確認する必要があります。

埼玉県、千葉県、東京都、神奈川県、愛知県、京都府、大阪府

- ※地域別の業種別リストは、中小企業庁ホームページから確認できます。

- ※上記の7都道府県以外が設備の所在地であれば、全業種対象になります。

なお、固定資産税の賦課期日は、1月1日です。「中小企業経営強化税制」の適用は、各法人等の事業年度を鑑みて、検討を行えばいいのですが、固定資産税の特例を受けようとする場合には、1月1日までに設備を取得し、経営力向上計画の認定を受けていなくてはいけません。もし、1月1日までに認定を受けることが出来なかった場合には、3年間の期間が延長されることはなく、減税の期間が2年間となります。

今回の「中小企業等経営強化法」に基づく税制措置には、法人税等と固定資産税の特例があり、両方、特例措置を受けられる場合もありますし、設置場所によっては、固定資産税の特例を受ける事が出来ない場合もあります。また、特例を受けるにあたっては、法人等の会計期間と固定資産税の賦課期日1月1日の両方を検討し、スケジュールを組むことが大事になってきます。いずれにしても、余裕を持ったスケジュールで検討する必要があるでしょう。