中小企業の税金と会計

保険金や国の補助金など一定要件を満たす固定資産の取得には課税の繰延べ—圧縮記帳

最終更新日:2018年3月31日

課税されると困る固定資産の取得って、どういうこと?

国庫補助金、保険差益等、収用等に伴い買換えをした場合などについては、法人税法上、原則として課税することになっています。しかし、これらのものは、国などからの政策的な補助金であったり、火災という突発的な事故や強制的に国や地方公共団体に買収されたことなどによるものです。これらに課税がなされれば、目的とする資産の取得や従前使用していた資産と同等な資産を取得することが困難となります。そこで法人税法では、一定の要件を満たすものについては、圧縮記帳という制度を設けて課税の繰延を認めています。

圧縮記帳とは、会社に生じた特定の収入に係わる課税を繰り延べする手段として用いられる税法独特な考え方です。法人税法上で計上される「圧縮損」は、損金に算入されますが、企業会計上では費用性は認められません。また、取得価額が圧縮されることについても、損益計算書から切り離して、剰余金の処分で積立金を設定するのが一般的であると考えられています。

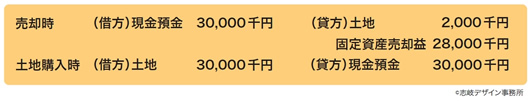

一例を挙げれば、会社の帳簿価額2,000千円の土地を国に30,000千円で売却し、その売却代金で新たな土地を購入したとすれば、次のような仕訳になります。

この場合の固定資産売却益の課税を繰延する圧縮記帳には、2通りの方法があります。

- 積立金方式

剰余金の処分で積立金を設定し、法人税別表4において申告調整にて減算する方法。

(借方)繰延利益剰余金28,000千円 (貸方)圧縮記帳積立金28,000千円 - 直接減額方式

損金経理にて損益計算書の特別損失の部に計上する方法。

(借方)土地圧縮損28,000千円 (貸方)土地28,000千円

圧縮記帳による課税の繰延は、法人税などの課税を免除するのでなく、買換によって取得した土地等を売却した時に課税をするものです。また、買換により取得した資産が建物などの減価償却資産であれば、圧縮記帳した部分については減価償却費が計上することが出来なくなり、減価償却期間を通して法人税などを支払うことになります。

圧縮記帳はどんな場合に認められるのか?

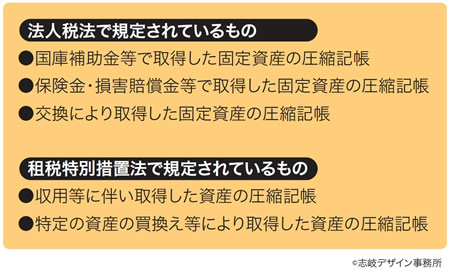

現在認められている圧縮記帳の制度には、法人税法で規定されているものと租税特別措置法で規定されているものがあります。代表的なものを列挙しますと以下のようになります。

1.国庫補助金等で取得した固定資産の圧縮記帳

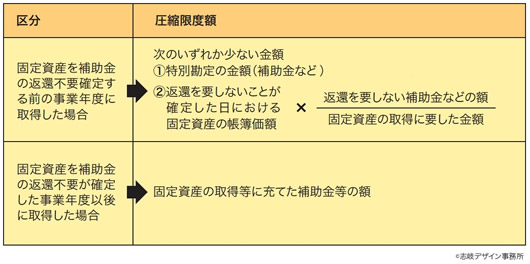

会社が国又は地方公共団体などから固定資産の取得などに充てるために補助金などの交付を受けた場合は、圧縮記帳の適用があり法人税などを繰り延べすることが出来ます。この場合の補助金などは、固定資産の取得や改良に充てるためのものに限られ経費補助のための補助金は圧縮記帳の対象にはなりません。 圧縮限度額の計算は以下の通りとなります。

2.保険金・損害賠償金等で取得した固定資産の圧縮記帳

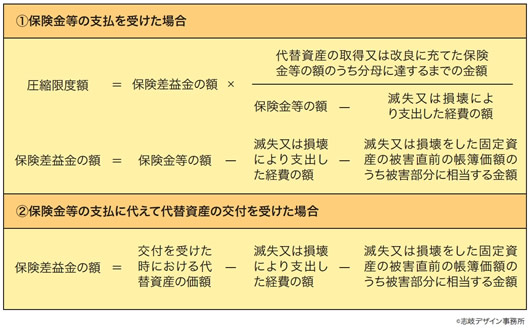

固定資産を火災などで滅失又は損壊により3年以内に支払が確定した保険金や損害賠償金を受け取ったときは、その支払を受けた事業年度もしくは指定期間内に滅失した同一種類の固定資産を取得等した場合には、圧縮限度額の範囲内で圧縮記帳により法人税などの課税の繰延が出来ます。

圧縮限度額の計算は以下の通りとなります。

3.交換により取得した固定資産の圧縮記帳

固定資産を交換した場合は、税務上では、交換で取得した資産(交換取得資産)の時価と交換で譲渡した資産(交換譲渡資産)の帳簿価額との差額について課税することを前提としていますが、同一種類の固定資産を交換し、また同一の用途に供してなどの一定の要件に該当するものは圧縮記帳を認めています。

一定要件とは以下の全ての条件に該当するものです。

交換譲渡資産と交換取得資産が、土地と土地、建物と建物のように互いに同じ種類の資産であること

交換譲渡資産も交換取得資産もそれぞれの所有者が1年以上所有していた固定資産であること

従って販売目的である棚卸資産については該当しません。

交換取得資産は、相手方が交換するために取得した資産でないこと

交換取得資産を交換譲渡資産の交換直前の用途と同じ用途に供すること

この用途とは、土地については、宅地、田畑、山林等、建物については、居住用、店舗又は事務所用、工場用、倉庫用などに区分されています。

交換した時における交換譲渡資産の時価と交換取得資産の時価との差額が、いずれか高い方の価額の20%以内であること

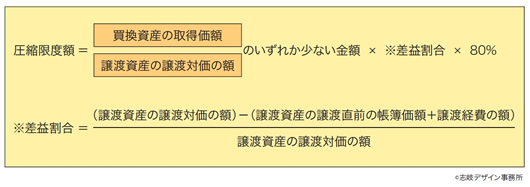

圧縮限度額の計算は以下の通りとなります。

(1)交換差金等(交換する資産の時価が同額でない場合に差額を補うために授受する金銭等)がない場合

(2)交換差金等を受け取った場合

3)交換差金等を支払った場合

4.収用等に伴い取得した資産の圧縮記帳

所有する資産が国又は地方公共団体などに収用され、補償金を取得し、その補償金により代替資産を購入したときは、その代替資産についての取得価額に応じた圧縮限度額の範囲内で圧縮記帳の適用を受けることが出来ます。この特例を適用するときは、収用換地等の特別控除(5,000万円が上限)との選択適用となるため、どちらを適用するか検討する必要があります。

この適用を受けるためには、次の要件を全て満たすことが必要です。

収用等された資産が固定資産であること。従って棚卸資産(不動産業者の販売用土地等)については適用はありません。

代替資産は、譲渡資産と同じ種類の資産、譲渡資産と同じ効用を有する他の資産又は事業の用に供する資産であること。

代替資産が、所有移転外リース取引によって取得したものでないこと。

原則として収用等のあった日から2年以内に代替資産を取得すること。

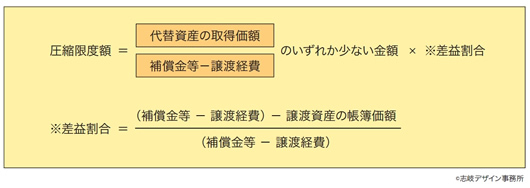

圧縮限度額の計算は以下の通りとなります。

5.特定の資産の買換え等により取得した資産の圧縮記帳

平成32年12月31日までの間に、会社が所有する棚卸資産以外の特定の資産(適用要件をみたす資産)を譲渡して、譲渡の日を含む事業年度(取得資産を前年以前に取得した場合又は譲渡した翌事業年度以降に取得した場合も含む)において特定の資産を取得し、取得の日から1年以内に事業の用に供した場合は、差益割合の80%を上限とした圧縮限度額の範囲内で圧縮記帳の適用を受けることが出来ます。

圧縮記帳の対象となる買換え例

既成市街地等の区域内から区域外への買換え。(平成29年4月1日以降の譲渡資産より事務所及びその敷地が 除かれました。)

航空機騒音障害地域からそれ以外の地域へや過疎地域以外から過疎地域への買換え

土地の有効利用をするための買換え

長期保有資産の買換え(譲渡する資産を取得してから譲渡するときの1月1日において所有期間が10年を超えるもの)買換えにより取得する資産が土地等である場合には、特定施設などの敷地の用に供されるもので面積が300m2以上であるものが対象となります。(平成27年税制改正以降買換え資産から機械装置は除かれています。)

圧縮限度額の計算は以下の通りとなります。