中小企業の税金と会計

ベンチャー企業を助ける天使たちには税金を優遇—エンジェル税制

最終更新日:2014年3月28日

ベンチャー企業とエンジェルに手厚い措置

ベンチャー企業は、革新的な技術や独創的なビジネスモデルを生み出し、新産業の創出や産業活性化、雇用の拡大に大きく寄与するなど、日本経済全体のイノベーションに貢献しています。リスクの高い事業に挑戦するベンチャー企業にとって、直接金融によるリスクマネーの調達が成長の命運を左右することとなり、成長段階に合わせた切れ目のない資金調達環境の構築が重要です。起業初期のベンチャー企業にとって資本調達を行う上で、個人(エンジェル)投資家は不可欠な存在です。

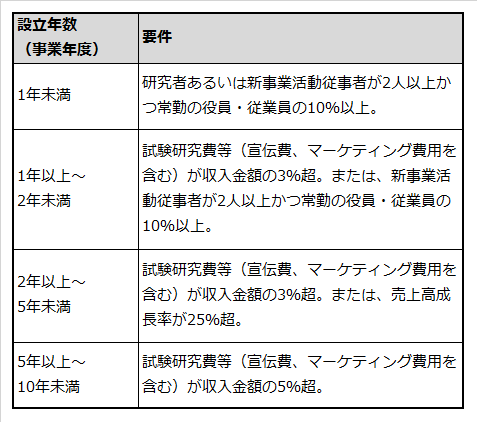

そこで、平成9年にベンチャー企業による個人投資家からの資金調達をサポートするために「エンジェル税制」が創設されました。具体的には設立10年未満のベンチャー企業が、経済産業大臣の認定を受けるなどの一定の要件を満たした会社(特定中小会社)の発行する株式(特定株式)を払込により取得した場合に、当該企業に投資する個人投資家が、その投資した金額について所得税の課税所得を計算する過程において優遇措置が設けられています。

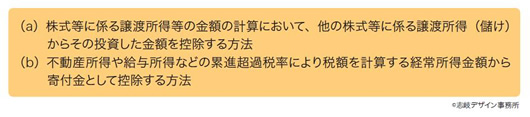

この優遇措置は、株式の売買取引を経常的に行う納税者に有利な制度となっていましたが、この度平成20年度の税制改正において、エンジェル税制に「所得控除制度」が導入される等の改正が行われることとなりました。改正により、これまでの投資時点の優遇措置である「投資額を他の株式譲渡益から控除する制度」に加え、設立3年未満のベンチャー企業への投資については、投資額をその年の所得金額から1000万円(もしくは総所得金額×40%のいずれか低い方)を限度として直接控除できるようになりました。

投資家は従来の優遇措置か、新制度の所得控除のいずれかを選択することができます。これにより、普段は株式投資をしていない人が、友人・知人の創業を支援する場合などにも大きな税制インセンティブが受けられるようになり、ベンチャー企業の起業初期段階での資金調達が円滑になります。

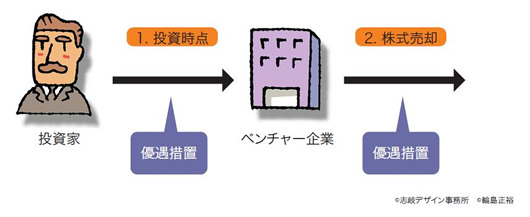

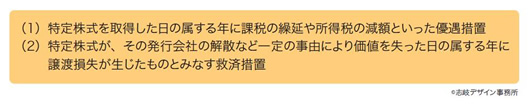

この制度の特徴は、以下の優遇措置と救済措置の二段構えになっている点です。

(1)の取得の時点における優遇措置は、さらに以下の2つの方法に分かれていて、いずれか有利な方法を選択適用することができます。

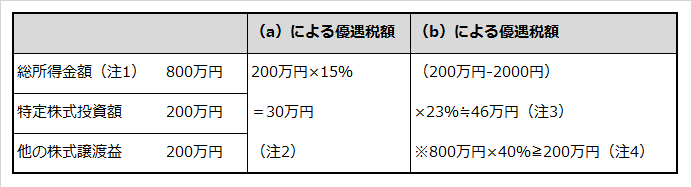

次に一例を挙げてみます。

注1) 給与収入に換算した場合、給与所得控除と上記以外の所得控除を概算にて考慮すると1200万円前後の想定になる

注2)株式等の譲渡所得等に係る税率により計算

注3)課税総所得金額695万円超900万円以下に係る所得税率により計算

注4)寄付金控除の対象となる金額について、総所得金額の40%と1000万円のいずれか低いほうが限度となる

なお、この特例の適用を受けた場合においては、その後にその特定株式を譲渡したことによる譲渡所得等の計算にあたっては、その同一銘柄の特定株式の取得費から、所定の算式によって特例を受けた金額を控除することになっています。

(2)の救済措置は、投資対象会社の倒産などの損失をその株式の譲渡損失とみなして、他の株式の売却益から控除できるという制度です。現行の所得税法においては、保有株式を売却することによってその損失が実現した場合以外には、株式等に係る譲渡所得等の金額の計算において、他の株式の売却益と相殺することはできません。しかし、この救済措置により、特定株式については株式公開前までにその会社の解散などの事由により株式としての価値を失った場合には、その特定株式を譲渡して損失が発生したものとみなして、田の株式の売却益と相殺することが可能となり、相殺しきれない損失については最長で翌年以後3年間に渡り繰り越して、株式等に係る譲渡所得等の金額から控除することができます。

このような特例の適用を受けるためには、冒頭で触れたように、その取得する株式を発行する会社が特定中小会社に該当するかどうかが肝要になります。経済産業省では、その発行会社からの要望により事前確認制度を実施しており、確認済みの会社については会社名を公表しています。

この制度は投資家のみならず投資を募る起業家にとっても、心強い後ろ盾となっています。また所得税の確定申告にあたっては、有利判定、必要事項の記載及び添付書類の整備などの手続きが必要になるため、事前に最寄の税務署か税理士に相談することをお勧めします。

この制度は投資家のみならず投資を募る起業家にとっても、心強い後ろ盾となっています。また所得税の確定申告にあたっては、有利判定、必要事項の記載及び添付書類の整備などの手続きが必要になるため、事前に最寄の税務署か税理士に相談することをお勧めします。

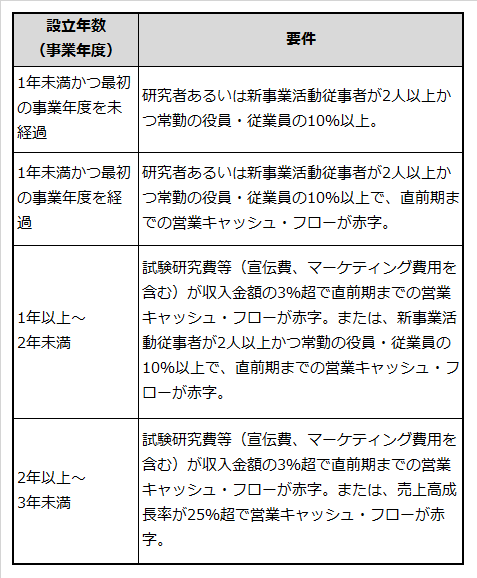

*設立後、最初の事業年度を経過していない場合には、営業キャッシュフロー赤字の要件は不要ですが、最初の事業年度を経過している場合には、たとえ設立1年未満の企業であっても営業キャッシュフロー赤字の要件が必要です。

- 研究者

特定の研究テーマを持って研究を行っており、社内で研究を主として行う方で、試験研究費等に含まれる支出がなされる方が該当します。 - 開発者

新規製品やサービスの企画・開発に従事する方や、新規製品やサービスが市場において認知されるために必要となる広告宣伝や市場調査の企画を行う方が該当します。 - 試験研究費等

試験研究費等とは以下の試験研究費とその他の費用のことを言います。

(1)試験研究費

新たな製品の製造または、新たな技術の発明にかかる試験研究のために特別に支出する費用。例えば、研究者の人件費/試験・研究のための原材料費/試験研究にかかる調査費等経費/外部への試験研究の委託費。

(2)その他の費用

新たな技術、もしくは新たな経営組織の採用、技術の改良、市場の開拓または新たな事業の開始のための特別に支出する費用。例えば、技術の採用にかかる費用(技術導入費、特許権の使用、マニュアル使用料等)/経営組織の採用にかかる費用(販売提携や代理店採用にかかる企画担当者の人件費、会議費、調査費等)/技術の改良にかかる費用(製品化に向けての研究者人件費や原材料費、マニュアル作成のための費用等)/市場の開拓等にかかる費用(新製品PRのための広告宣伝費・市場調査費・展示会開催費、PRグッズの制作費や広報パンフレットの作成費等)。 - 営業活動によるキャッシュフロー

企業活動は、営業活動、投資活動、財務活動の3つの活動からなり、キャッシュフロー計算書は、この3つの活動のそれぞれについて現金の出入りを見るものです。営業活動によるキャッシュフローは、仕入れ(製造)、販売、管理活動に伴う現金の出入りを示したものです。一般的な会計処理ソフトウェアには営業活動によるキャッシュフローの計算機能がついており、また、B/S、P/Lがあれば営業活動によるキャッシュフローを計算することも可能です。

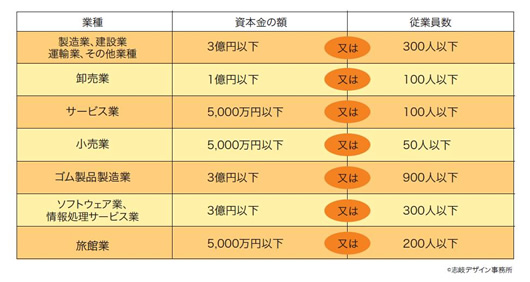

中小企業とは、「中小企業の新たな事業活動の促進に関する法律」第2条第1号から第5号に定義する中小企業のことです(*1)。

*1 中小企業基本法の第2条で定められている中小企業者と同様の定義です(自動車または航空機用タイヤおよびチューブ製造業ならびに工業用ベルト製造業を除く)。