中小企業の税金と会計

株式交換・株式移転の概要

最終更新日:2018年3月31日

M&Aやホールディングカンパニーという手法は、大企業や外資系企業で利用されるものだと思われがちですが、中小企業においても新規事業への進出や、事業承継の手法の1つとして幅広く活用されています。

実際に活用をしようとした場合、会社法では「株式交換」や「株式移転」の規定に従い手続きを行うこととなり、税務上では「組織再編税制」の「株式交換」や「株式移転」の規定により取り扱われることとなります。

そこで、この章では株式交換・株式移転について会社法上・税務上の取扱いを解説します。

1.会社法上の取扱い

会社法の組織再編の手法に株式交換・株式移転という方法があります。

株式交換は、既存の会社同士が完全な100%親子関係になるための手続きを指し、企業が事業拡大や新規事業に参入をする際にM&Aの手法として用いられます。

親子関係になった会社をそれぞれ「株式交換完全親会社」「株式交換完全子会社」と呼びます。なお、株式交換完全親会社には株式会社のほか合同会社もなることが出来ますが、株式交換完全子会社は株式会社に限定されています。

また、会社法上では株式交換については完全子会社の株主に対して、金銭その他の財産や対価を交付することへの制限はありません。

株式移転は、1以上の株式会社がその発行済み株式の全部を、新たに設立する株式会社に取得させることにより、完全な100%親子関係になるための手続きを指し、企業がグループ再編や経営統合をする際に用いられる手法であり、ホールディングカンパニーなどがこの手法により設立されます。

設立した親会社を「株式移転完全親会社」と呼び、発行済み株式を取得される子会社を「株式移転完全子会社」と呼びます。なお、株式移転完全親会社と株式移転完全子会社はともに株式会社に制限されています。

また会社法上では株式交換と同様に株式移転については完全子会社の株主に対して、金銭その他の財産や対価を交付することへの制限はありません。

2.税務上の取扱い

税務上「株式交換」「株式移転」は、組織再編税制の1つとして合併税制等と同様に位置づけられています。

したがって、株式交換・株式移転をグループ内と共同事業目的の2つに区分し、それぞれ一定の要件を満たしているか否かで「適格」または「非適格」を判定し(詳細については「4.株式交換・株式移転における適格要件」を参照してください)、他の組織再編税制と同様に適格の場合には非課税組織再編とし、非適格の場合には株式交換であれば株式交換完全子会社へ、株式移転であれば株式移転完全子会社の各法人へ時価評価課税が適用されることとなります。

時価評価課税は、合併や分割時のように実際の資産・負債の移転が行われない株式交換・株式移転を他の合併や分割における組織再編税制と同様の課税制度にするために導入されたものです。

なお、時価評価の対象は株式交換または移転の直前時において有する固定資産・土地・有価証券・金銭債権・繰延資産等に限定されており、負債は対象外となっています。また、組織再編税制により規定されていることから「組織再編に係る行為または計算の否認」の規定の対象となります。

3.株式交換と現物出資との相違

組織再編税制の1つに「現物出資」があります。現物出資も株式交換と同様に、適格要件を満たす場合には非課税組織再編として取り扱われます。

子会社株式を現物出資した場合には、株式交換と同様の効果を得ることができますが、適格要件が「現物出資法人が被現物出資法人の発行済株式の100%を保有しており、現物出資後もその関係の継続が見込まれる場合」となっていますので、株式交換と比較して適格要件が厳しくなっています。

つまり現物出資は株式交換と比べ、適格に該当し非課税組織再編として取り扱われる範囲が限定的になっていることになります。

4.株式交換・株式移転における適格要件

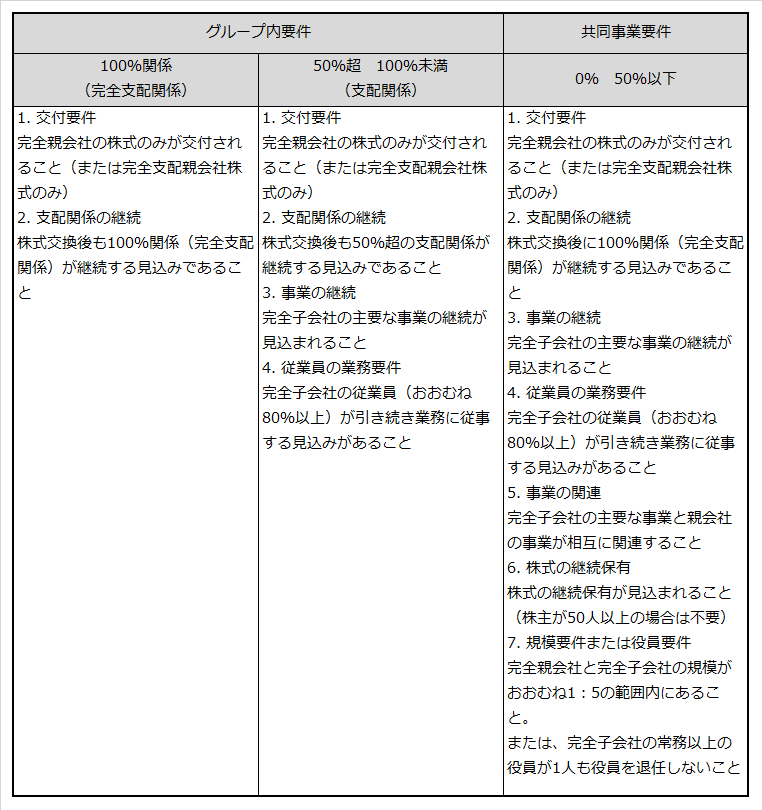

株式交換税制における適格要件を以下の表に示します。

≪株式交換税制における適格要件≫

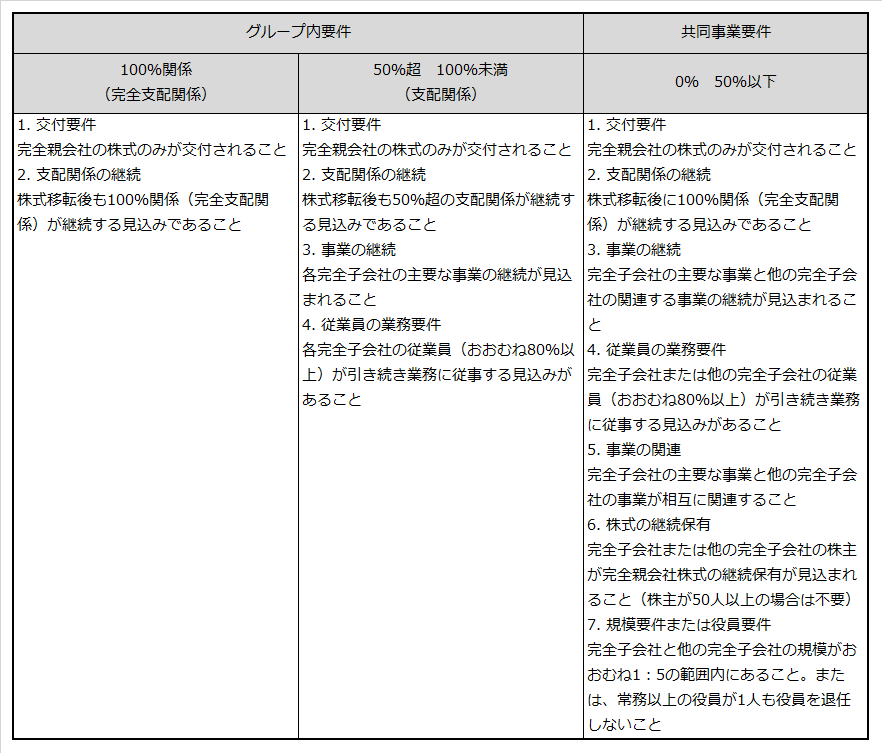

株式移転税制における適格要件を以下の表に示します。

≪株式移転税制における適格要件≫

5.まとめ

組織再編を行う上で「株式交換」や「株式移転」はとても有効な手段となり、「組織再編税制』における税務上のメリットも大きいといえます。

しかし、実際の手続きが煩雑であり、税務上の取扱いも複雑になっていますので、「株式交換」や「株式移転」を行う場合にはあらかじめ専門家を交え慎重に検討し、計画的に実施していくことが必要となります。